Em 22 de maio de 2025, o Governo Federal publicou o Decreto nº 12.466/2025, promovendo alterações relevantes nas alíquotas do Imposto sobre Operações Financeiras (IOF) aplicáveis a operações de crédito destinadas a pessoas jurídicas, transações cambiais e investimentos em planos de previdência privada do tipo VGBL. Diante das inúmeras críticas do mercado, o texto foi parcialmente modificado pelo Decreto nº 12.467/2025.

A medida visa aumentar a arrecadação federal em R$ 20 bilhões ainda em 2025 e alcançar R$ 40 bilhões até 2026, segundo estimativas do Governo. De acordo com o Secretário da Receita Federal, trata-se também de uma tentativa de alinhar a política fiscal — arrecadação e gastos públicos — com o processo de definição da taxa de juros.

Contudo, a medida representa uma mudança significativa tanto para pessoas físicas, especialmente em operações de câmbio para o exterior, quanto para pessoas jurídicas, afetando desde operações de crédito até fundos que remetem recursos ao exterior.

Do ponto de vista jurídico, a norma suscita questionamentos, como a equiparação das operações de forfait ou risco sacado ao crédito tradicional, além do aumento da alíquota de IOF nas operações de câmbio de saída de 0,38% para 3,5%, por exemplo.

Confira a seguir as principais alterações promovidas:

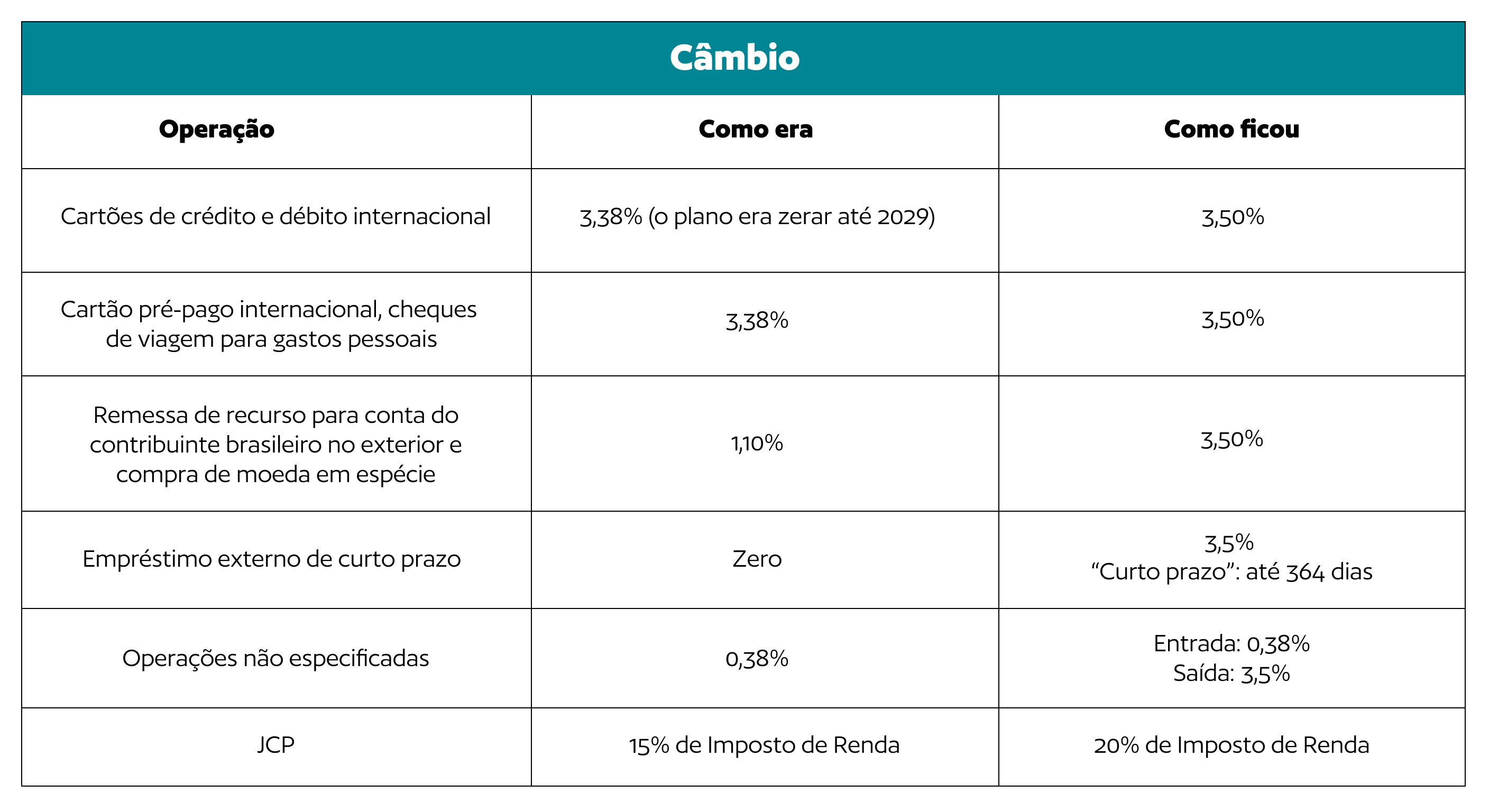

Operações de Câmbio

Uma das mudanças mais relevantes foi o aumento da alíquota do IOF para 3,5% em diversas operações de saída de recursos do país, como:

-

Cumprimento de obrigações de instituições participantes de arranjos de pagamento transfronteiriços;

-

Aquisição de moeda estrangeira via cheques de viagem ou cartões pré-pagos para gastos pessoais em viagens internacionais;

-

Empréstimos externos com prazo médio de até 364 dias;

-

Transferência de recursos ao exterior para disponibilidade de residentes no Brasil ou seus familiares.

A alíquota de 1,10% para transferências com finalidade de investimento, inicialmente alterada pelo Decreto 12.466/2025 foi reinstituída e segue com a alíquota anterior às mudanças.

A alíquota zero permanece para pagamento de juros sobre capital próprio, dividendos e retorno de investimentos estrangeiros no mercado financeiro.

Entretanto, operações relacionadas à redução de capital ou investimentos estrangeiros diretos passaram de 0,38% para 3,5%.

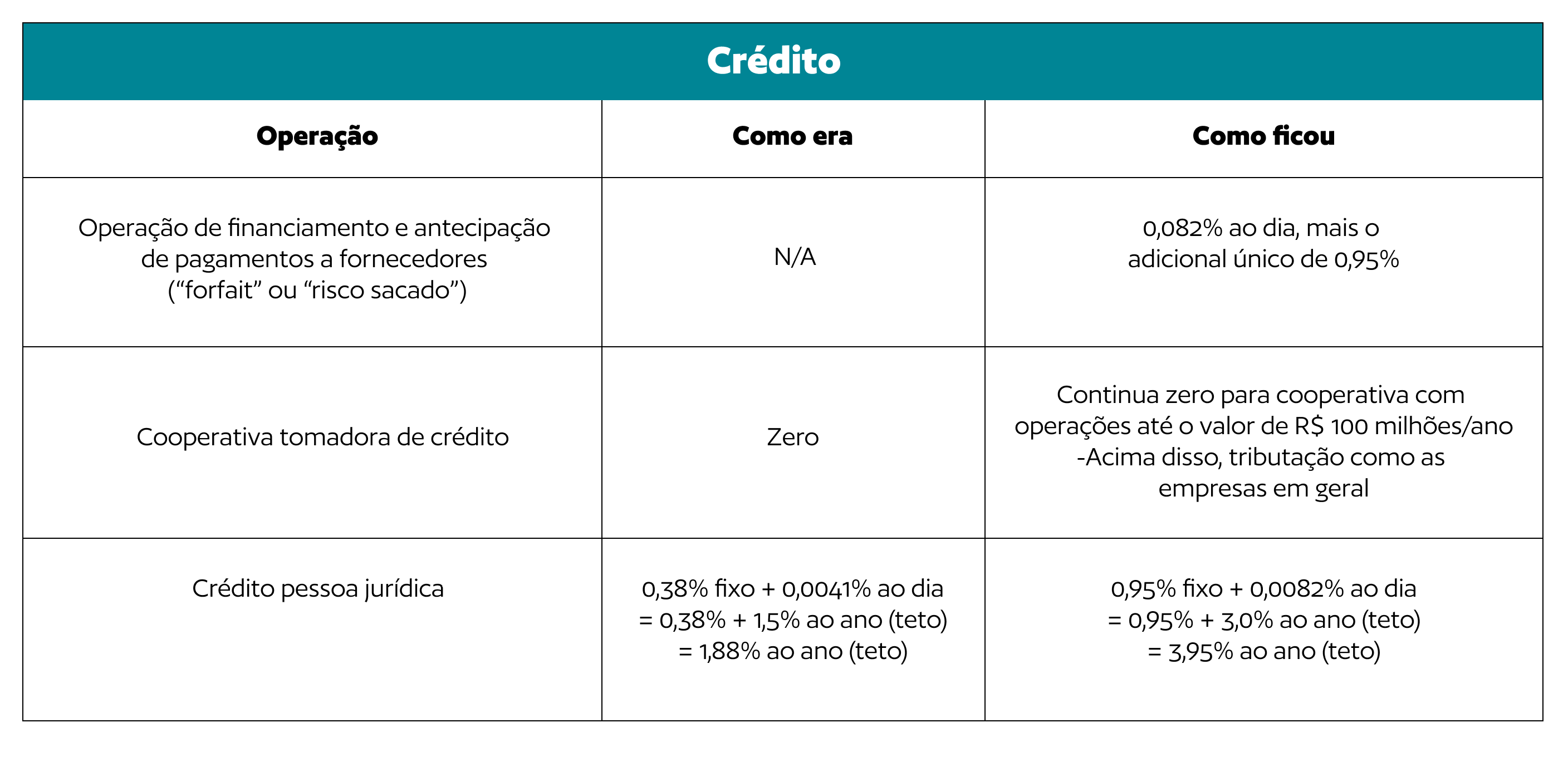

Operações de Crédito

Além das mudanças nas operações de câmbio, o Decreto também promoveu alterações significativas no IOF incidente sobre operações de crédito, com impacto direto para pessoas jurídicas.

A alíquota diária, anteriormente fixada em 0,0041%, foi elevada para 0,0082%, e o adicional fixo sobre o valor da operação passou de 0,38% para 0,95% no caso de mutuários pessoas jurídicas. Para pessoas físicas e microempreendedores individuais (MEI), o adicional de 0,38% foi mantido.

Com isso, a carga tributária máxima aplicável às operações de crédito para pessoas jurídicas mais que dobrou, o que representa um aumento expressivo no custo do crédito e pode desestimular investimentos produtivos no país.

Outro ponto de destaque é a equiparação das operações de antecipação de recebíveis, como forfait e risco sacado, às operações de crédito tradicionais. Com essa mudança, essas operações passam a ser tributadas à alíquota de 0,082% ao dia, acrescida de um adicional único de 0,95%.

Essa equiparação, no entanto, levanta sérias dúvidas quanto à sua legalidade, uma vez que desconsidera as particularidades dessas modalidades e amplia indevidamente o conceito de operação de crédito. Assim, entende-se que a medida é passível de questionamento judicial.

Por último, as cooperativas que tomam crédito, que anteriormente eram isentas da alíquota do IOF/Crédito, continuarão a usufruir dessa isenção apenas para operações que não ultrapassem R$ 100 milhões por ano. Ao exceder esse limite, elas passarão a ser tributadas da mesma forma que as demais empresas.

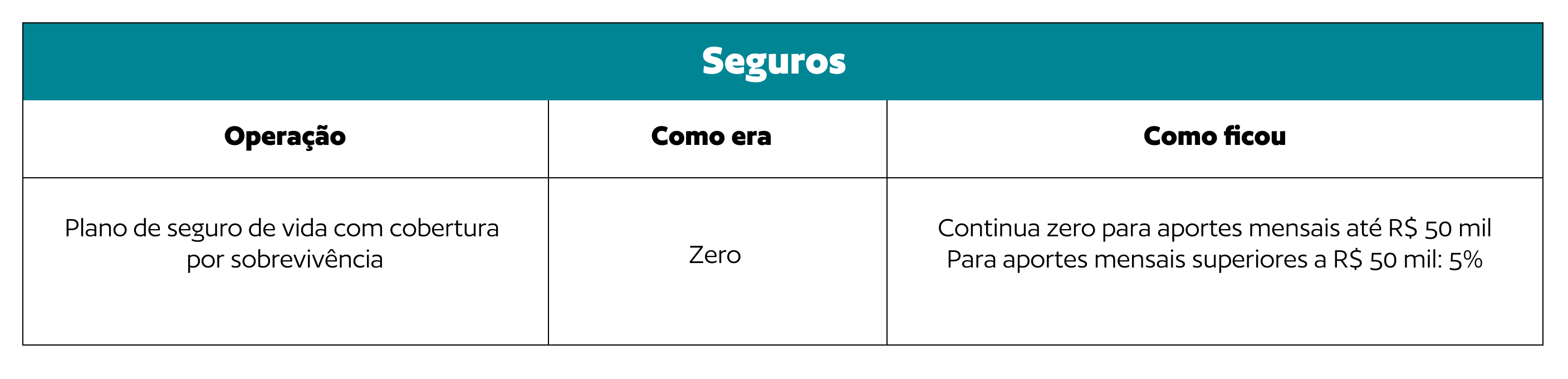

Operações com Plano de seguro de vida

Por fim, foi instituída alíquota de 5% sobre aportes mensais superiores a R$ 50 mil em planos de seguro de vida com cobertura por sobrevivência (VGBL), mesmo que destinados a segurados distintos. Antes, tais aportes eram isentos.

As novas regras entram em vigor em 23 de maio de 2025, com exceção das disposições relativas às operações de forfait ou risco sacado, que passam a valer a partir de 1º de junho de 2025.

Nossa equipe tributária permanece à disposição para esclarecer dúvidas e prestar orientações jurídicas e estratégicas sobre os impactos dessas alterações.