Após anúncio oficial em coletiva do Governo Federal, foi publicado em 19.03.2025 o Projeto de Lei 1.087/2025, que propõe isentar do imposto de renda da pessoa física (IRPF) os contribuintes que recebem até R$ 5 mil/mês. Além disso, a medida traz, como forma de compensação, a criação do imposto sobre a renda das pessoas físicas mínimo (IRPFM).

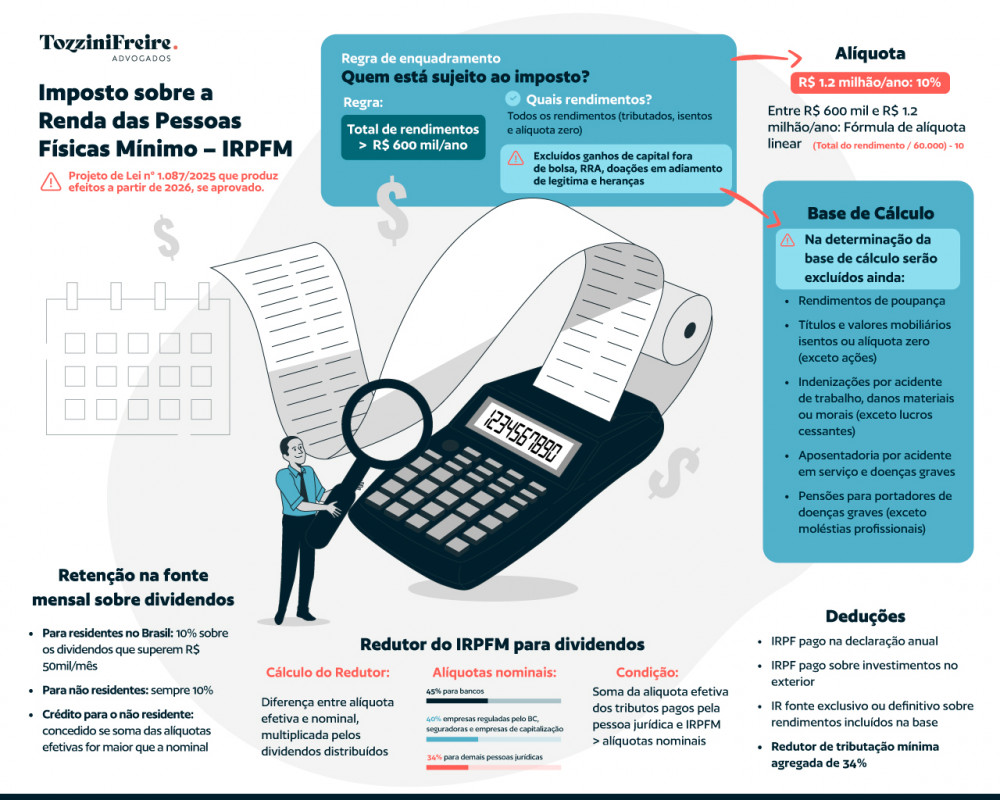

Segundo a proposta, os contribuintes que recebem mais de R$ 600 mil de rendimentos ao ano passariam a estar sujeitos ao cálculo de um adicional de IRPFM, na entrega da Declaração de Ajuste Anual (DIRPF), que poderá chegar a até 10% (dez por cento) sobre a base de cálculo encontrada. No cálculo do imposto seriam descontados os impostos pagos sobre outros rendimentos, bem como outras reduções previstas em lei.

O projeto também prevê que os lucros ou dividendos pagos a pessoas físicas passariam a estar sujeitos a uma retenção na fonte do IRPFM, à alíquota de 10%, que também seria abatido do IRPFM a ser pago. Ademais, o pagamento de lucros ou dividendos a residentes no exterior também passaria a estar sujeito a uma retenção do imposto no valor de 10%.

Apresentaremos abaixo as principais características do IRPFM, destacando que, no momento, trata-se de um projeto de lei, que precisaria ser aprovado pelo Congresso Nacional para que passe a produzir efeitos. Vale lembrar, ademais, que para que produza efeitos a partir de 2026, o referido projeto de lei deverá ser aprovado até o encerramento de 2025, em observância ao princípio constitucional da anterioridade.

Apuração Mensal do IRPFM – Retido na Fonte

Segundo o PL, o pagamento, o creditamento, o emprego ou a entrega de lucros e dividendos por uma mesma pessoa jurídica a uma mesma pessoa física residente no Brasil em montante superior a R$ 50 mil, em um mesmo mês, ficará sujeita ao IRPFM retido na fonte.

O imposto será calculado à alíquota de 10% sobre o total do valor pago, creditado ou entregue, e será considerado como antecipação do IRPFM devido na DIRPF.

Apuração Anual do IRPFM – Cálculo na DIRPF

No momento da entrega da DIRPF, o contribuinte que tenha auferido um total de rendimentos que supere R$ 600 mil/ano estará sujeito ao cálculo de IRPFM.

Na redação proposta do PL ao artigo 16-A, §1º da Lei 9.250/95, para a determinação de sujeição à esta nova regra, o total de rendimentos deverá considerar todos os rendimentos recebidos no ano-calendário, inclusive os tributados de forma exclusiva ou definitiva e os isentos ou sujeitos à alíquota zero ou reduzida, deduzindo-se, exclusivamente:

-

Ganhos de capital apurados fora de bolsa (e.g. imóveis, automóveis, etc.)

-

Rendimentos Recebidos Acumuladamente (RRA)

-

Doação por adiantamento de legítima ou herança

Caso o valor obtido conforme as regras acima seja superior a R$ 600 mil/ano, o contribuinte estará sujeito ao cálculo do IRPFM, e passaria para a determinação de sua alíquota e base de cálculo.

Alíquota

Para a definição de alíquota, o contribuinte partirá do valor dos rendimentos de acordo com a regra de sujeição prevista no parágrafo 1º. Quando a soma dos rendimentos definidos de acordo com esta regra for superior a R$ 1.2 Milhão/ano, a alíquota será de 10%.

Para os rendimentos superiores a R$ 600 mil/ano e inferiores a R$ 1.2 Milhão/ano, a alíquota será linear, definida de acordo com a seguinte fórmula:

-

Alíquota = (Total do rendimento §1º / 60.000) - 10

Base de cálculo

Definida a alíquota, para a apuração da base de cálculo, o contribuinte deverá adotar como ponto de partida o valor obtido na forma do §1º, excluindo:

-

os rendimentos auferidos em contas de depósitos de poupança;

-

os rendimentos de títulos e valores mobiliários isentos ou sujeitos à alíquota zero do imposto sobre a renda, exceto os rendimentos de ações e demais participações societárias.

-

os valores recebidos a título de indenização por acidente de trabalho, por danos materiais ou morais, ressalvados os lucros cessantes;

-

os proventos de aposentadoria ou reforma motivada por acidente em serviço e os percebidos pelos portadores de moléstia profissional e outras doenças/condições;

-

valores recebidos a título de pensão quando o beneficiário desse rendimento for portador das doenças relacionadas no item anterior, exceto moléstias profissionais;

A apuração do valor devido será determinada pela multiplicação da alíquota pela base de cálculo, observando ainda as seguintes deduções:

-

IRPF pago de acordo com o ajuste anual em declaração;

-

IRPF pago sobre investimentos no exterior (aplicações financeiras e offshores);

-

IR pago de forma exclusiva ou definitiva sobre rendimentos computados na base de cálculo, incluindo os que são exclusivos de fonte;

-

Redutor de tributação mínima agregada de 34% (vide tópico abaixo).

Se o valor a ser apurado é positivo, o contribuinte poderá ainda abater o IRPFM mensal que foi retido na fonte na distribuição de dividendos. Caso o valor apurado seja negativo, IRPFM retido na fonte incluído como imposto a restituir.

Redutor do IRPFM

O Projeto de Lei também prevê que, para os lucros e dividendos, será concedido um redutor do IRPFM, caso a soma dos tributos sobre a renda pagos pela pessoa jurídica e o IRPFM excedam às alíquotas nominais da pessoa jurídica.

O cálculo do redutor levará em conta à alíquota efetiva do imposto pago pessoa jurídica e a alíquota efetiva do IRPFM.

Para a pessoa jurídica, o cálculo da alíquota efetiva deverá levar em conta o total dos tributos pago pela pessoa jurídica (i.e. imposto de renda da pessoa jurídica acrescido da contribuição social sobre o lucro líquido), dividido pelo lucro contábil, antes dos impostos sobre a renda e provisões.

Para a determinação da alíquota efetiva do IRPFM sobre dividendos, o cálculo deverá levar em conta o IRPFM antes do redutor sobre o total de dividendos recebidos.

Na hipótese de a soma das alíquotas efetivas ser inferior à alíquota nominal das pessoas jurídicas, nenhum redutor será concedido. As alíquotas nominais são de: (i) 45% para bancos; (ii) 40% para seguradoras, empresas de capitalização e outras listadas na Lei Complementar 105; e, (iii) 34% para as demais pessoas jurídicas.

Caso a soma das alíquotas efetivas seja superior às alíquotas nominais, será concedido o redutor, correspondente à diferença entre a alíquota efetiva e a nominal, multiplicada pelo valor dos dividendos distribuídos.

A concessão do redutor é condicionada à apresentação das demonstrações financeiras, elaboradas na forma da lei. As empresas que estão sujeitas ao lucro presumido, e que não estão obrigadas à preparação de demonstrações contábeis, podem ter cálculo simplificado de alíquota efetiva, em que a receita bruta seria abatida de algumas despesas descritas em lei, como folha de salários, matéria prima, juros, entre outros.

Por conta da complexidade do cálculo destes redutores, o Projeto de Lei prevê que os valores de alíquota efetiva poderão ser trazidos pela Receita Federal do Brasil (RFB) nas declarações pré-preenchidas, com base nas informações que a própria RFB possui em arquivo.

Dividendos pagos a não residentes

Os dividendos pagos a não residentes estarão sujeitos à retenção na fonte à alíquota de 10%. Caso a soma da alíquota efetiva do IRPJ e CSLL e a alíquota dos dividendos seja superior a alíquota nominal da pessoa jurídica, o não residente terá direito a um crédito sobre a diferença, que deverá ser pleiteado em até 360 dias contados do encerramento de cada exercício.

Por outro lado, o Projeto não prevê alíquota agravada do imposto retido na fonte para residentes em países com tributação favorecida ou regime fiscal privilegiado.